글로벌 증시 ‘휘청’… 중수익 상품 수난 시대

글로벌 증시와 원자재 시장이 휘청이면서 중수익 상품으로 인기를 끌었던 주가연계증권(ELS)과 파생결합증권(DLS) 등 파생상품이 수난을 겪고 있다. 구조가 복잡한 파생상품은 원금 손실 위험이 있는 만큼 투자설명서와 약관을 꼼꼼히 검토한 뒤 투자를 결정해야 한다.

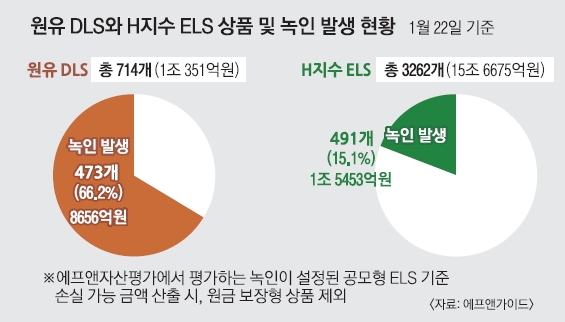

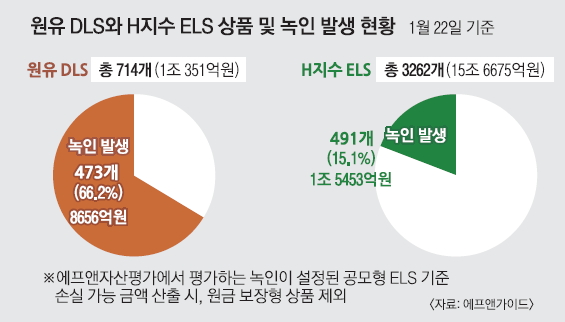

녹인 진입이 바로 원금 손실로 이어지는 건 아니지만 만기가 임박한 상품은 원금 일부를 손해 보는 게 불가피할 것으로 전망된다. 이달에만 13개 상품이 만기가 돌아오는데 지난해 발행한 ‘대신증권 밸런스 DLS 201호’ 등 3개를 제외한 나머지는 원금 보장 경계선이 배럴당 50~60달러로 책정돼 있다.

이날 미국 뉴욕상업거래소에서 서부텍사스산원유(WTI) 3월물 선물은 30.34달러에 거래돼 경계선을 한참 밑돌았다. 원유 DLS는 올해 상반기에만 231개 상품의 만기가 돌아와 원금 손실 공포는 계속될 것으로 보인다.

이중호 유안타증권 연구원은 “이미 녹인 구간에 진입한 투자자들은 기다리는 수밖에 없다”며 “다만 만기를 앞두고 있는 경우에는 전략적 판단에 따라 환매 여부를 결정해야 한다”고 말했다.

홍콩H지수 기반 녹인형 ELS 상품은 3262개, 발행액은 15조 6675억원으로 집계됐다. 지난 21일 H지수가 7835.64까지 하락하면서 녹인이 발생한 상품은 491개, 1조 5453억원에 이른다. 단 H지수 기준 ELS는 대부분 2018년 만기가 돌아와 이때까지 H지수가 일정 수준 이상 회복되면 손해를 보지 않고 약정한 수익을 보장받을 수 있다. 그러나 원금 보장 경계선이 H지수 1만을 넘는 일부 상품 가입자는 계속 불안할 수밖에 없다. 지난 22일 8000선을 회복했던 H지수는 26일 또 폭락해 7897.49까지 하락했다.

최창규 NH투자증권 연구원은 “1만 4000포인트를 넘던 H지수가 불과 3~4개월 만에 7800선까지 빠졌지만 손실이 큰 투자자 중 만기가 닥친 경우는 거의 없는 것으로 안다”면서 “ELS 만기가 보통 3년이기 때문에 남은 기간 동안 H지수의 흐름을 더 지켜보는 게 맞는 것 같다”고 조언했다.

일각에선 주가와 유가가 바닥권을 헤매는 지금이 매수 시기라는 시각이 있지만 파생상품에 대한 투자 심리는 꽁꽁 얼어붙었다.

ELS 발행 상품은 지난해 12월 720종에서 이달 422종으로 줄었고, 미래에셋증권과 현대증권 등은 투자자 모집이 목표에 크게 못 미치자 발행 계획을 취소했다.

임주형 기자 hermes@seoul.co.kr

이정수 기자 tintin@seoul.co.kr

2016-01-27 20면

Copyright ⓒ 서울신문. All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지