자구안 유상증자 포함… 1조 안 넘을 듯

그룹 참여 유력하지만 총지분 24%뿐엔지니어링처럼 이재용 나설지 촉각

3일 삼성그룹과 채권단에 따르면 산업은행이 지난 1일 잠정 승인한 삼성중공업의 자구안에 유상증자 추진 방안이 담겼다. “향후 자금 상황을 고려해 필요 시 검토하겠다”는 단서를 달았지만 자산 매각 등을 통한 자금 확보가 제한적이란 점에서 유상증자는 기정사실로 받아들여진다.

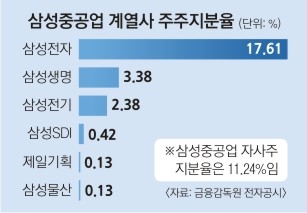

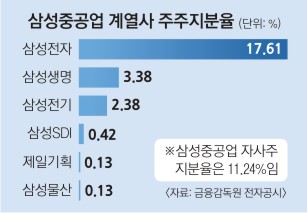

지난 2월 자본잠식에 빠진 삼성엔지니어링이 1조 2000억원 규모의 유상증자를 실시했을 때처럼 이번에도 계열사들이 동원될 것으로 보인다. 삼성엔지니어링 때는 삼성SDI와 삼성물산이 힘을 모아 유상증자에 참여했지만, 삼성중공업은 1대 주주인 삼성전자(지분율 17.61%)가 사실상 홀로 총대를 메야 하는 상황이다. 삼성중공업 지분을 들고 있는 계열사 중에서 삼성전자의 몫이 73%를 넘기 때문이다. 삼성전자 다음으로 지분이 많은 삼성생명(3.38%)은 금융회사라 유상증자에 참여할 수 없고, 삼성전기(2.38%), 삼성SDI(0.42%) 등 다른 계열사는 지분이 많지 않다.

게다가 삼성전자 등 계열사가 유상증자에 참여해도 전체 지분율이 24.08%에 불과해 나머지 75%가량은 시장에서 소화를 해 줘야 한다. 문제는 삼성중공업 시가총액이 2조 2926억원(3일 현재)으로 저평가돼 있다는 점이다. 삼성중공업 주식에 대한 매력이 현저히 떨어진 상황에서 계열사를 제외한 구주주들이 선뜻 나서지 않을 수도 있다는 얘기다. 비슷한 처지의 삼성엔지니어링 때는 이재용 부회장이 구주주의 미청약분(실권주)을 일반공모를 통해 사들이겠다고 약속하면서 유상증자 흥행을 이끌어 냈다. 김상조 한성대 무역학과 교수는 “이재용 부회장이 이번에도 결단을 내리고 유상증자에 참여하겠다는 뜻을 내비쳐야 한다”고 말했다.

전체 자구안 규모가 1조 5000억원대인 점을 감안하면 유상증자 규모는 1조원을 넘지 않을 것으로 보인다. 김홍균 동부증권 연구원은 “조선 ‘빅3’ 중 해양플랜트 비중이 높아 잠재 부실 우려가 있지만 시가총액 등을 고려해 봤을 때 증자 규모는 수천억원 안팎에 그칠 것”이라고 말했다.

김헌주 기자 dream@seoul.co.kr

2016-06-04 9면

Copyright ⓒ 서울신문 All rights reserved. 무단 전재-재배포, AI 학습 및 활용 금지